来源:经理人传媒旗下《中国保险家》杂志融媒体中心

2024年上半年,76家寿险公司谁在裸泳谁在奋力拼搏,已见分晓。

自2023年10月实施“报行合一”政策,并伴随着预定利率的不断下调,寿险公司面临着前所未有的挑战。在挑战之际,有些公司也在积极寻求转型,捕捉新的机遇,以适应社会的发展趋势。

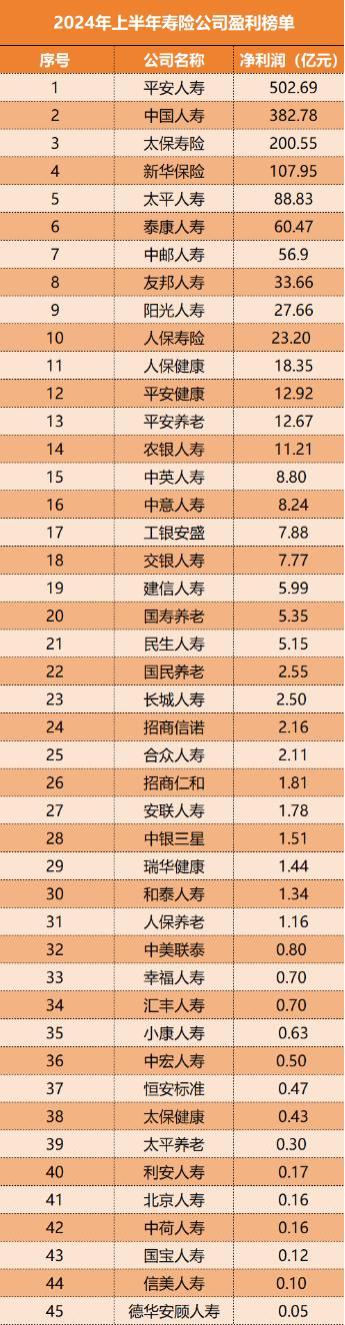

45家盈利,中邮人寿增长主力军

据不完全统计,已有76家寿险公司公开披露了2024年上半年业绩情况,利润表现呈现出大公司优于中小保险公司的趋势。大型保险企业的利润提升主要归因于几个关键因素。首先,这些公司通过调整客户端的收益,将之前的利差损转化为利差收益。其次,在费用差异方面,尽管中介渠道已经实施了“报行合一”政策,但个险渠道仍未受到显著影响,这导致更多的保费流入大型保险公司。

整体来看,共有45家盈利,其中居于三甲之位的分别为平安寿险、中国人寿、太保寿险。具体来看,平安以实现502.69亿元的净利润独占鳌头。这和大众之前预想的没差,仍是这老三家。此外,第四名至第十名分别为新华保险、太平人寿、泰康人寿、中邮人寿、友邦人寿、阳光人寿、人保寿险,净利润分别为107.95亿元、88.83亿元、60.47亿元、56.90 亿元、33.66 亿元、27.66 亿元、23.20 亿元。

数据来源:保险公司2024年二季度偿付能力报告

今年上半年,多家险企成功实现了扭亏为盈,其中包括中邮人寿、建信人寿、合众人寿、招商局仁和、瑞华健康、和泰人寿、汇丰人寿、小康人寿、国宝人寿和德华安顾。

值得一提的是,银行系险企——中邮人寿的表现尤为突出,从去年亏损28.81亿元转变为盈利56.90亿元,实现了巨大的盈利反转,并跃居非上市保险公司盈利排名的第二位。针对公司大幅盈利的原因,中邮保险财务部总经理陈志峰回应道,利润指标是公司经营结果的体现,主要受三方面因素影响:

首先,负债端产品多元化策略使得价值提升和成本压降效果非常明显,公司新单成本率已经整体压降了63个百分点;

其次,公司在资产端对投资结构进行了调整,整体投资收益符合预期,并贡献了近四成的利润;

最后,新会计准则实施后,保险合同边际服务摊销的调整会对一些保单价值进行释放,为公司提供了稳定的价值来源。

整体来看,银行系险企盈利回暖,除了中邮人寿,农银人寿实现净利润11.21亿元,同比增长882.53%,增幅排在首位;工银安盛实现净利润7.88亿元,同比增长17.94%。此外,建信人寿、交银人寿、中荷人寿在净利润方面的增幅均超过100%。

31家亏损,泰康养老损失惨重

横观各家险企,多达31家陷入亏损境地。之中,中信保诚人寿净亏损额位居“第一”,高达34.41亿元,其次是泰康养老和光大永明,分别亏损至14.5亿元、8.67亿元。特别是泰康养老,近段时间负面声不断。不过,这并非毫无缘由。

回溯泰康养老的五年,盈利情况起起伏伏。根据公开数据,2019年-2023年,该公司合并报表净利8.98亿元、12.5亿元、-2.49亿元、1.2亿元、-19.7亿元。可以看出,泰康养老过去5年净利大体呈下滑趋势,2021年由盈转亏,而在2023年,亏损额度更是急剧扩大

业内人士表示,泰康养老净利急转直下,主要受多个因素的影响,主要包括资本市场波动、赔付支出增长及折现率下行导致增提保险责任准备金等。而赔付率增长归咎于短期健康险业务的退出——短期内需要处理完这部分业务的遗留赔付案件,而业务的减少又意味着新的保费收入无法立即补充赔付资金池。

据了解,2023年,资本市场动荡较大,泰康养老保险调整了其股票投资组合,这直接影响了其买卖差价的收益,并导致权益类资产出现减值,最终使得公司的投资回报率下降。此外,受国债750曲线下移,泰康养老不得不提取保险责任准备金规模进一步增长且计提规模较大。

数据来源:保险公司2024年二季度偿付能力报告

可见,几乎一半的保险公司正面临亏损,尤其是中小险企。一方面,随着整体利率下调,保险产品的预定利率已经告别了3.0时代。另一方面,按照旧会计准则下的750曲线下降趋势,保险公司负债成本正在上升。同时,由于过去两年资本市场表现疲软,累积的资产减值损失在今年集中体现,这对不少中小型寿险企业的净利润造成了极大影响,特别是那些需要大幅提高准备金的险企更是雪上加霜。另外,许多公司销售的产品利润微薄,甚至是亏本经营,结果导致销售越多亏损越大的局面,呈现出典型的“赔本赚吆喝”。值得注意的是,9月11日,国务院印发了《关于加强监管防范风险推动保险业高质量发展的若干意见》被称作新保险国十条,这表明,对于一些“赔本赚吆喝”的保险公司,如果经营能力继续不合格,行业不会继续姑息 。

投资收益率哪般?

众所周知,保险公司的投资收益率是挑选分红险的重要因素。换言之,如果一家保险公司的投资收益率高,对消费者而言意味着更高的分红或投资回报。根据《分红保险精算规定》第十六条的规定,保险公司每年至少应将可分配盈余的70%,分配给保单的持有人。基于这一点,我们可以关注一下各保险公司在这方面的表现。

衡量保险公司投资组合的收益情况时,有两个关键指标:一是平均投资收益率,二是综合投资收益率。这两个指标各有侧重,都具有重要的参考价值。平均投资收益率反映了影响当期利润的投资收益情况,而综合投资收益率则涵盖了各种收益表现,包括那些尚未计入利润的浮动盈亏。本文重点讨论的是保险公司的平均投资收益率。

剔除了上市险企的子公司以及未完整披露数据的公司后,从61家非上市人身险公司公布的半年度投资收益率来看,排名前五的险企投资收益率均超过了3%。在这些寿险公司中,外资背景和银行系的险企表现出较高的投资收益率。位列前十名的分别是:中英人寿、长生人寿、幸福人寿、复星联合健康保险、中荷人寿、中意人寿、国民养老保险、和泰人寿、小康人寿以及招商仁和人寿。其中,中英人寿的投资收益率达到了5.10%。

数据来源:保险公司2024年二季度偿付能力报告

在排除了上市险企的子公司以及数据披露不完整的公司后,从61家非上市人身险公司的上半年投资收益率数据来看,排名最后十位的险企依次是:华泰人寿、北大方正人寿、合众人寿、财信吉祥人寿、华汇人寿、恒安标准养老保险、君龙人寿、泰康养老保险、大家养老保险和海保人寿。其中,后五家险企的投资收益率均低于1%,具体为:0.74%、0.73%、0.64%、0.64%,而海保人寿的投资收益率甚至为负值,达到了-0.43%。

统计显示,在这61家非上市人身险公司中,有35家的投资收益率低于2%。这些数据揭示了不同险企在投资表现上的显著差异。

数据来源:保险公司2024年二季度偿付能力报告

总体而言,2024年上半年的寿险市场充满了挑战与机遇,呈现出强者恒强、弱者出局的趋势。对于险企而言,唯有不断创新,紧跟时代步伐,才能在这场没有硝烟的战争中立于不败之地。